مسکن برای خانوارهای ایرانی چگونه از دسترس خارج شد؟

به گزارش اخبار ساختمان، فاصله رویایی قیمت مسکن با درآمد خانوارها و در نتیجه آن پدیده بدمسکنی بحرانی است که بر هیچ کس پوشیده نیست. این صورت مساله ساده با پاسخ های متنوعی مواجه است که هر کدام یک مشکل را آدرس می دهند. در میان نسخه های مختلف، آنچه مورد پسند دولت سیزدهم قرار گرفته، تقویت عرضه با پروژه مسکن ملی است.

گرچه نگاهی عامیانه ممکن است تایید کند که افزایش تعداد املاک به کاهش قیمت ها منجر می شود، اما کارشناسان بر این باورند با سه استدلال مشخص این مسیر به بیراهه می رود.

اولا، مساله بازار ملک نیازمند نگاهی کلان است و نمی توان با افزایش عرضه به تنهایی قیمت ها را مهار کرد. به عبارت دقیق تر، قیمت های نامتعارف املاک نیازمند ثبات در فضای اقتصاد کلان و تغییر ریل سیاست گذاری علیه سفته بازی است.

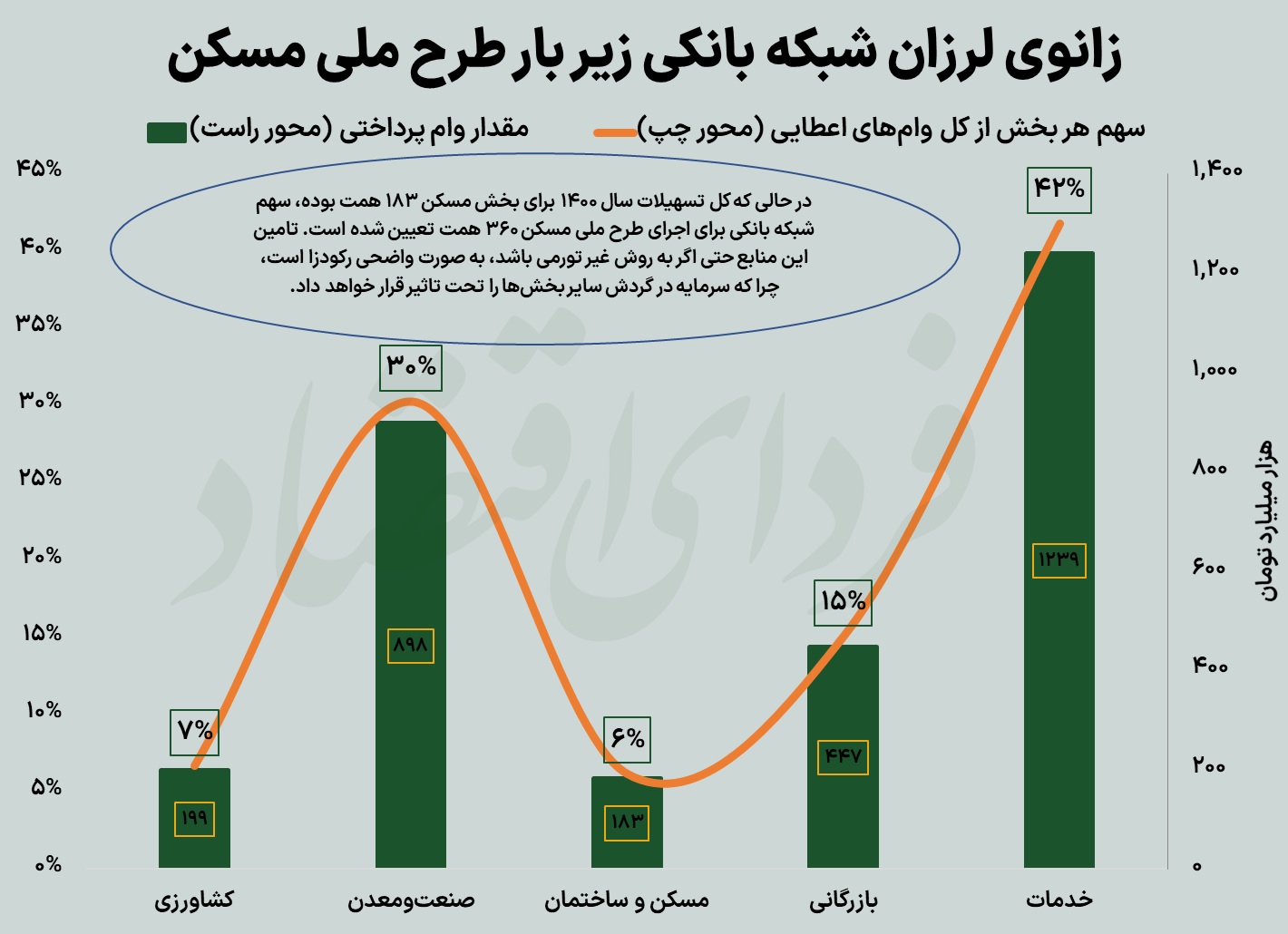

ثانیا، تامین مالی یک میلیون مسکن سالانه بر مبنای آمارهای مربوط به تسهیلات، برنامه ای جاه طلبانه است که تحقق آن به چاپ پول و در نهایت افزایش تورم منجر خواهد شد.

ثالثا، طرح مسکن ملی مستلزم آن است که سهم تسهیلات بخش مسکن از ۶ درصد فعلی به ۲۰ درصد برسد که به معنای ایجاد رکود در سایر بخش های اقتصاد است.

سهم مسکن در سبد هزینه خانوارها بیشتر از خوراکی است

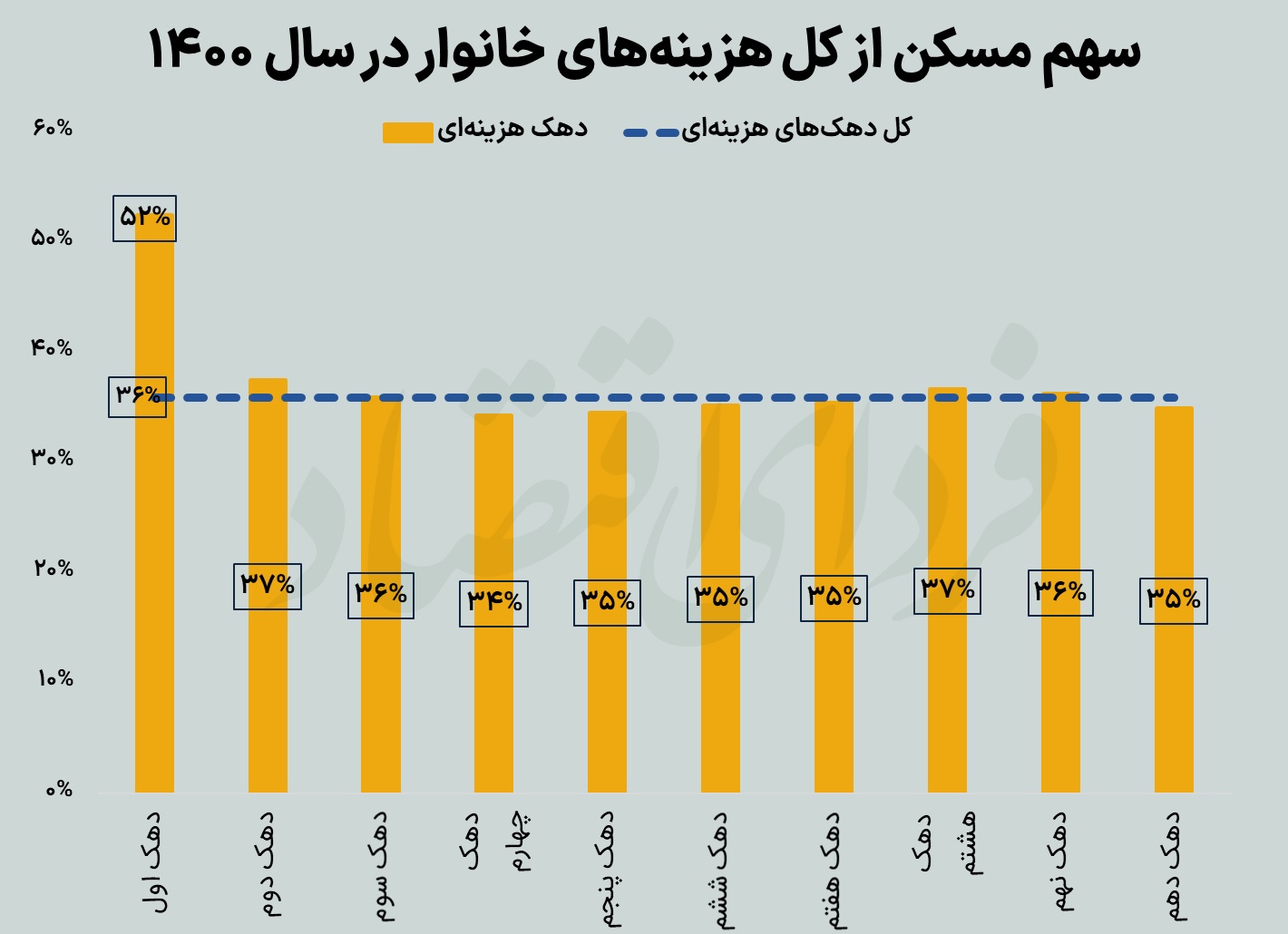

بر اساس داده های بودجه خانوار مرکز آمار، خانوارهای شهری در سال ۱۴۰۰ به صورت میانگین حدود ۳۶ درصد هزینه های خود را به بخش مسکن اختصاص می دهند (شکل زیر). ارقام منتشره نشان می دهد در حالی که کل هزینه کرد خوراکی خانوارهای شهری برای سال ۱۴۰۰ حدود ۲۴ میلیون تومان بوده؛ اما تنها هزینه های مربوط به مسکن نزدیک ۳۳ میلیون بوده است که نشان می دهد بخش مسکن (شامل مسکن، آب، فاضلاب، سوخت و روشنایی) به تنهایی بیش از کل بخش خوراکی برای خانوار هزینه دارد.

طبعا این ارقام میانگینی برای کل شهرهای ایران است و وضعیت آن در میان شهرهای مختلف (مخصوصا شهرهایی که جمعیت زیادی دارند) و حتی دهک های مختلف درآمدی متفاوت بوده و طبیعی است که برخی شهرها و دهک های درآمدی وضعیت بدتری نسبت به میانگین کل کشور داشته باشند.

مسکن به یک مساله شهری و طبقاتی تبدیل شده است؟

در نمودارهای مربوطه مشاهده می کنیم که به صورت مشخص دهک اول درآمدی (پایین ترین دهک درآمدی) مسکن به سبب تحمیل هزینه اجاره نشینی سهم بیشتری در هزینه های خانوار دارد و اختلاف بیشتری نیز با میانگین کشوری دارد.

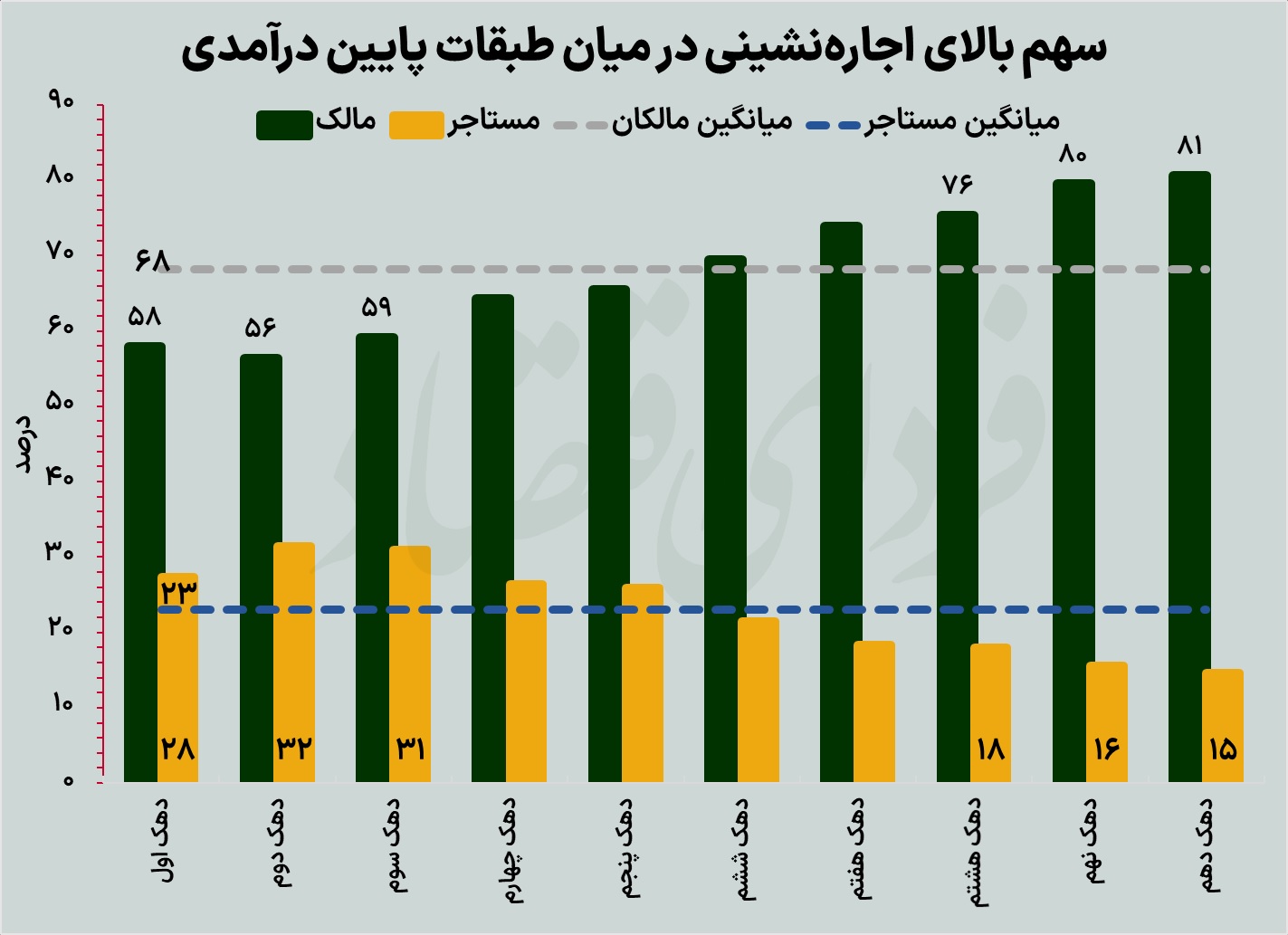

همین وضعیت در مورد مالکیت مسکن شهری نیز وجود دارد و چنانکه در نمودار زیر مشخص است پنج دهک پایین درآمدی بالاتر از میانگین کشور مستاجر دارد و با افزایش دهک درآمدی تعداد افرادی که مالک مسکن می شوند افزایش می یابد.

این داده ها نشان می دهد در حالی که درصد افرادی که مالک مسکن خود هستند حدود ۶۸ درصد بوده؛ اما این وضعیت در پایین طبقه درآمدی ۵۸ درصد است. به علاوه، در حالی که حدود ۲۳ درصد جمعیت شهری کشور مستاجر هستند اما دهک سوم درآمدی حدود ۳۱ درصد مستاجر دارد که انتظار می رود این ارقام برای شهرهای بزرگ بیشتر باشد چرا که می دانیم مسکن اولا یک مساله شهری است و ثانیا شهرهای بزرگ (به دلیل موج مهاجرتی دو دهه اخیر) با مشکل بیشتری مواجه هستند که این حقیقت را داده های آماری نیز تایید می کند.

به عنوان مثال سرشماری سال ۱۳۹۵ نشان می دهد ۴۳ درصد خانوارهای استان تهران مستاجر هستند که اختلاف بسیار زیادی با میانگین کشوری دارد. اما فارغ از وضعیت بغرنج مسکن در استان تهران، خود این شهر نیز به دلایلی اهمیت زیادی برای بررسی ساختار بازار مسکن در اقتصاد ایران دارد.

چرا بررسی وضعیت بازار مسکن در شهر تهران دارای اهمیت است؟

یکی از مهمترین دلایل با اهمیت بودن مسکن شهر تهران به اعلام ماهانه آمارهای این بخش توسط بانک مرکزی و مرکز آمار باز می گردد که امکان تحلیل آن را فراهم می کند. این آمارها، اگر چه اختلافاتی با یکدیگر دارد و مجموعا به نظر ارقام اعلامی مرکز آمار از انسجام بیشتری برخوردار است، کیفیت مناسبی دارد و با فاصله اندکی از هر ماه منتشر می شود که برای سایر شهرها چنین امکانی هنوز فعال نیست.

اما یک دلیل بسیار با اهمیت در تحلیل مسکن این شهر، اندازه بسیار بزرگ دارایی های مبتنی بر زمین و مسکن در استان تهران است که برخی پژوهش ها نشان داده اند حدود نیمی از ارزش مسکن کشور در شهر تهران تجمیع شده که با توجه به اندازه بسیار بزرگ این بخش در اقتصاد کشور (حدود ۳۰ هزار همت که بیش از شش برابر مانده نقدینگی در پایان اسفند ۱۴۰۰ است) اهمیت آن را دو چندان می کند.

خرید مسکن برای خانوارهای ایرانی از دسترس خارج شده است

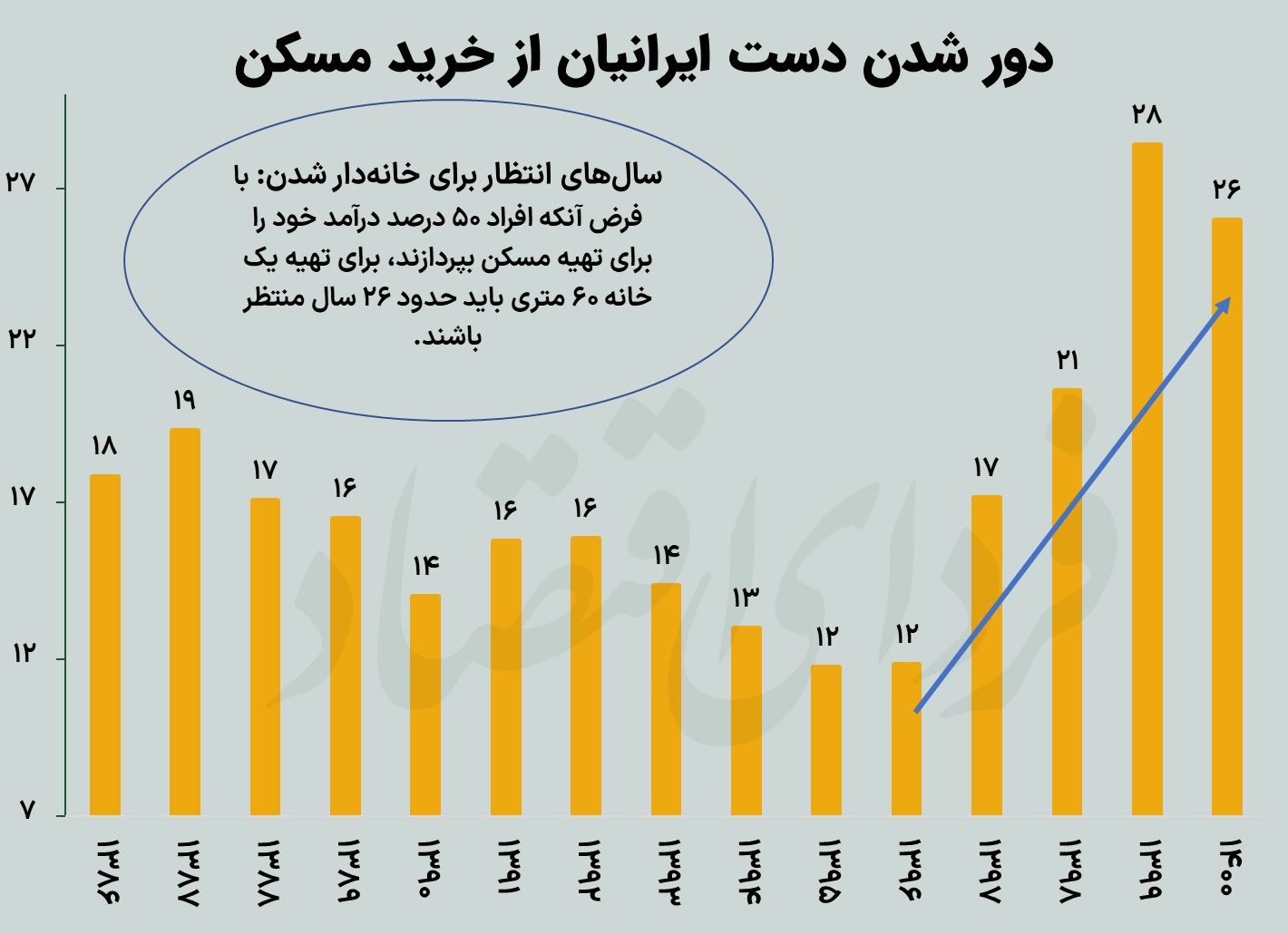

اما هنگامی که قیمت مسکن در این شهر مهم را با درآمد افراد مقایسه می کنیم به نتایج عجیبی می رسیم. در نمودار زیر میانگین درآمد سالانه خانوار ساکن در استان تهران را با میانگین قیمت یک خانه ۶۰ متری (میانه متراژ معامله شده هر منزل در تهران برای تیر ۱۴۰۱) از سال ۱۳۸۶ تا ۱۴۰۰ مشاهده می کنیم که نمایانگر فاصله گرفتن درآمد خانوارهای ایرانی از دسترسی به مسکن است و به صورت واضحی طی سه سال اخیر بسیار بدتر شده است.

به عنوان مثال، در سال ۱۳۹۶ هر خانوار تهرانی حدود ۵۲ میلیون تومان درآمد داشته که تنها یک ششم مبلغ لازم برای دستیابی به خانه ای ۶۰ متری است. اما برای سال ۱۴۰۰، در حالی که هر خانوار تهرانی حدود ۱۶۰ میلیون درآمد داشته یک منزل ۶۰ متری نزدیک دو میلیارد تومان قیمت دارد که ۱۳ برابر مجموع درآمد یک سال خانوار است.

به صورت واضحی می دانیم که افراد نمی توانند همه درآمد خود را پس انداز کنند و به همین دلیل ارقام فوق کاملا حداقلی است و اگر فرض کنیم هر خانوار تهرانی ۵۰ درصد درآمد خود را در هر سال پس انداز کند لاجرم برای به دست آوردن همان مسکن ۶۰ متری به ۲۶ سال زمان نیاز دارد. اما در چنین شرایطی با چه پاسخی از سمت سیاست گذار مواجه هستیم؟

موضوع مسکن در اقتصاد ایران از سرپناه فراتر است

طبعا بسیاری افراد می دانند که در اقتصاد ایران مسکن چیزی هم جنس سایر کالاها نیست و نقشی فراتر از تامین سرپناه دارد. مشاهده کردیم که بیش از ۶۰ درصد ایرانیان در خانه هایی سکونت دارند که مالک آن هستند و در اقتصادی که به صورت تاریخی با نرخ های بهره حقیقی منفی مواجه هستیم و جیره بندی اعتبار با شدت و ضعف در همه دوره ها وجود داشته، مسکن و زمین به عنوان یک وثیقه قابل اتکا (حداقل تا اواخر دهه ۸۰) برای اخذ وام استفاده می شود.

از طرفی مسکن به عنوان یک کالای غیر قابل تجارت ابعاد بیماری هلندی را هم نشان می دهد و عملا با سرکوب نرخ ارز (مخصوصا به دلایل بودجه ای) و وجود تورم عموما برنده بازارها بوده و مشخصا تا اواخر دهه ۸۰ رشد بیشتری از دلار داشته است.

به علاوه اینکه زمین (به عنوان یک جزء مهم در تامین مسکن) در فرهنگ ایرانیان هم مساله مهمی بوده و تا قبل از اصلاحات ارضی عملا هویت افراد را تشکیل می داده است. اساسا به همین دلایل است که عبارت معروف «زمین صاحبش را زمین نمی زند» بسیار شنیده شده و باز هم به همین دلیل است که ایرانیان به سختی وارد معامله زیر قیمت خرید مسکن و زمین می شوند و چرخه های رکود و رونق مسکن نیز نه با قیمت که با حجم معاملات تعیین می شود.

همه این شواهد نشان می دهد مسکن در اقتصاد ایران بخشی از یک تعادل عمومی است و با یک عبارت که مشکل مسکن ایرانیان کمبود عرضه است نمی توان به تبیین درستی از وضعیت آن دسترسی پیدا کرد و همیشه باید به ابعاد اقتصاد کلان این بخش توجه کنیم که متاسفانه در دولت رئیسی به آن بی توجهی شده و بیم آن می رود که بخش مسکن به مهم ترین پاشنه آشیل دولت رئیسی تبدیل شود.

به عنوان مثال، هنگامی که به مهمترین شعار دولت رئیسی یعنی تامین سالانه یک میلیون مسکن توسط دولت می پردازیم، به حلقه های شکننده ای می رسیم. لازم نیست برای بزرگ بودن ادعای تامین سالانه یک میلیون مسکن به کمبود زیرساخت (مخصوصا سیمان و فولاد و...) اشاره کنیم بلکه صرفا با بررسی روش های تامین مالی این بخش می توان به نقص بزرگ آن پی برد. نقصی که از همان روزهای اولیه مورد اشاره بسیاری از کارشناسان بود و این روزها حتی از زبان برخی نمایندگان مجلس نیز شنیده می شود.

چرا بانک از پرداخت وام به بخش مسکن خودداری می کنند؟

بنا به تخمین های موجود، تامین یک میلیون مسکن در هر سال حداقل نیاز به سالانه ۴۰۰ هزار میلیارد تومان دارد که بخش عمده آن قرار بوده از طریق وام به مردم تحقق یابد. برای درک بزرگی رقم فوق بد نیست بدانیم که کل بودجه عمرانی سال ۱۴۰۱ (طبق قانون بودجه سال ۱۴۰۱) ۲۵۰ هزار میلیارد تومان است.

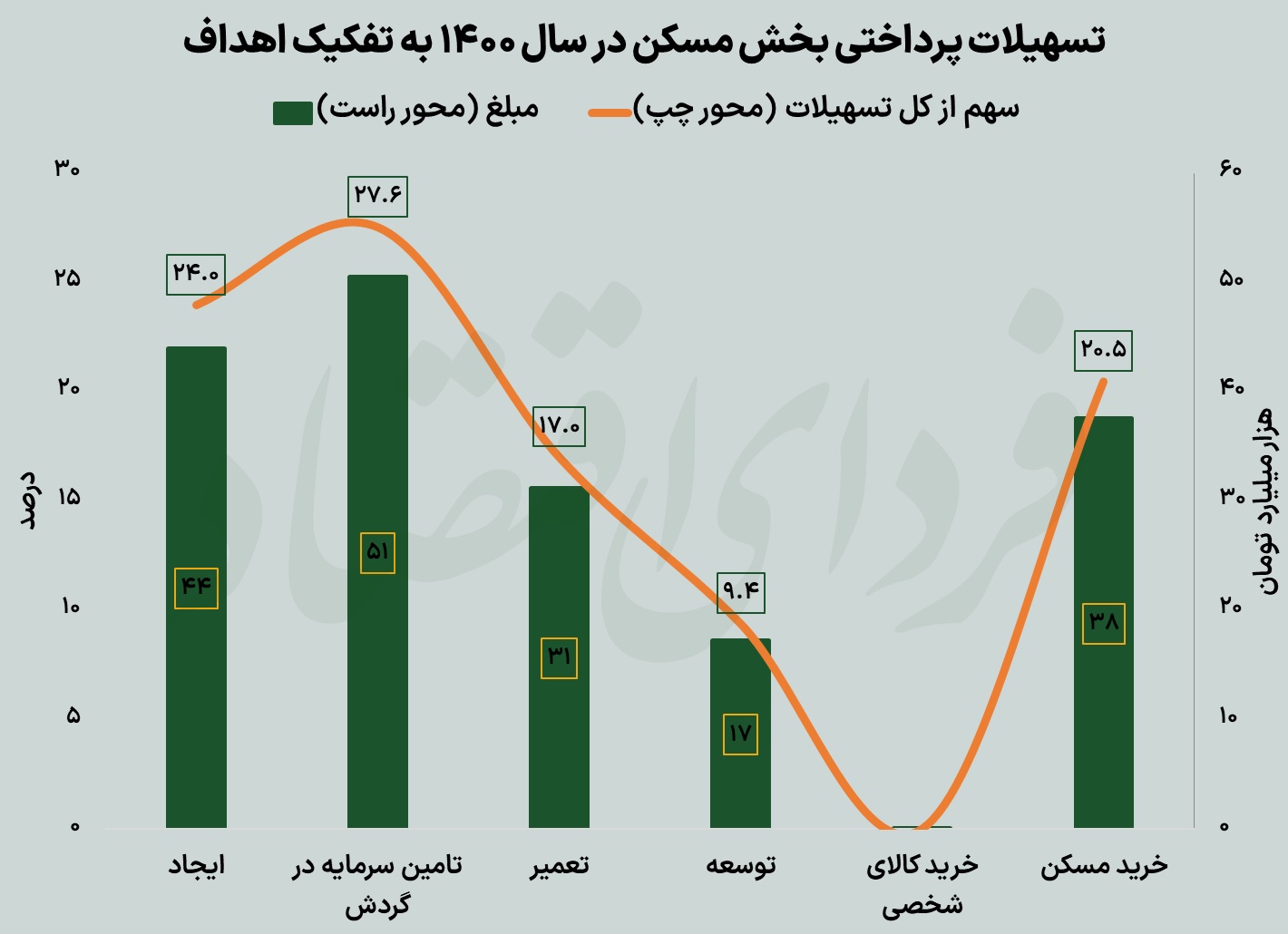

عمده استدلال ذکر شده برای تامین مسکن از محل وام بانکی به قانون جامع مسکن باز می گردد که طبق آن مقرر شده ۲۰ درصد منابع بخش بانکی باید به بخش مسکن تخصیص داده شود. اما هنگامی که به ارقام تسهیلات شبکه بانکی به بخش مسکن مراجعه می کنیم، برای سال ۱۴۰۰ مجموعا ۱۸۳ هزار میلیارد تومان وام به این بخش داده شده که تنها شش درصد کل تسهیلات را تشکیل می دهد (نمودار زیر) و اختلاف زیادی با آنچه در قانون فوق آمده دارد. اما باید دید که علت قطع ارتباط تسهیلات بانکی با بخش مسکن چیست و چرا بانک ها از دادن وام به بخش مسکن امتناع می کنند؟

واقعیت آن است که هر کسی که آشنایی اجمالی با صنعت بانکداری داشته باشد می داند که اگر این صنعت 10 مشکل داشته باشد، عدم اعطای وام به بخش مسکن احتمالا در مرحله آخر قرار می گیرد. اگر چه این صنعت طی سه سال اخیر به لطف تورم های موجود تا حدی وضعیت بهتری دارد، اما بحران کسری منابع نقد در این صنعت بیش از سایر بخش ها است که تنها با وجود بازار عمیقی همچون بازار بین بانکی نمود آن را چندان مشاهده نمی کنیم.

به علاوه، عمده منابع اعطایی بانک ها در تسهیلات با سررسیدهای مختلف دپو شده و اعطای ۳۶۰ هزار میلیارد تومان تسهیلات تازه چندان امکانپذیر نیست و حتی در صورتی که تمام این منابع به بخش مسکن برود با توجه به فاصله نسبتا زیادی نسبت قیمت به اجاره (P/R) بخش مسکن از ارقام تاریخی خود، بعید نیست که ریسک سیستماتیک این صنعت افزایش یابد و اصلا عجیب نیست که بانک ها از اعطای وام به طرح ملی مسکن به شدت امتناع می کنند.

طرح ملی مسکن به مهم ترین پاشنه آشیل دولت سیزدهم تبدیل می شود؟

به علاوه، همانطور که می دانیم عمده بانک های ایران از جنس بانک های تجاری هستند که عموما برای تامین مالی کوتاه مدت بنگاه ها و خانوارها مناسب هستند و طرح های بلندمدت معمولا به سمت بازار سرمایه سوق داده می شود.

همین وضعیت برای ساختار تسهیلات دهی بانک های ایران نیز وجود دارد و نزدیک ۷۰ درصد تسهیلات برای تامین سرمایه در گردش تخصیص داده می شود و در شرایطی که مهمترین طرح کنترل تورمی بانک مرکزی محدودیت بر رشد مقداری ترازنامه بانک ها است، در صورتی که منابع این طرح از شبکه بانکی تامین شود حتما با رکود در سایر بخش ها (مخصوصا بنگاه های تولیدی که با جنس متفاوتی از تورم مواجه هستند) روبهرو خواهیم شد.

طبعا بحران مسکن در شهرهای بزرگ بسیار جدی است؛ اما احتمالا مهمترین راه حل این موضوع ثبات اقتصاد کلان در مرحله اول و بعد اتخاذ سیاست های بخشی و موضعی است به نحوی که با چهارچوب ثبات اقتصاد کلان و رشد پایدار اقتصادی متنافر نباشد و طبعا راه حل آن نیز شماتت بانک ها برای اعطای تسهلات تکلیفی بدون پشتوانه کارشناسی و اقتصادی نیست.

بیشتر بخوانید: درجه سختی اجاره نشینی بر اساس حداقل دستمزدبررسی شد